Video: Biden se niega a pagar el Fobaproa de EU: bancos saldarán su rescate, no ciudadanos

January 13, 2024 - por SinEmbargo.

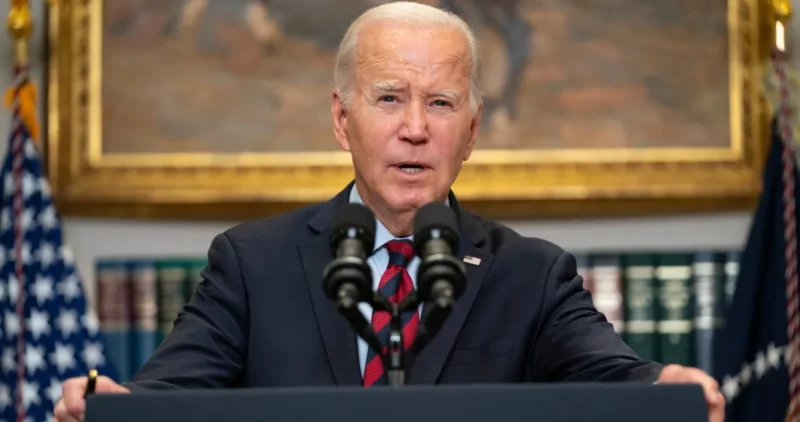

Presidente Joe Biden.

El Presidente de los Estados Unidos, Joe Biden, prometió luego de la crisis de marzo de 2023 —que originó el cierre de varios bancos—, que la factura de recuperación de las instituciones financieras no sería cubierta por los ciudadanos, los contribuyentes, contrario a lo que sucedió en México en 1990, durante el sexenio de Ernesto Zedillo Ponce de León, con la creación del Fondo Bancario de Protección al Ahorro (Fobaproa).

Si bien la Corporación Federal de Seguros de Depósitos (FDIC, por sus siglas en inglés), fue asumiendo los costos del rescate e intervino las veces que fueron necesarias, advirtió que habría una fuerte repercusión para los bancos. Sus palabras se están cumpliendo.

Los grandes bancos, en pleno arranque de 2024 y a casi un año de la crisis financiera que generó la fractura de los bancos Silicon Valley, Signature y Silvergate Capital, tienen consigo una cuenta millonaria que deberán de asumir. Una factura que alcanza los ocho mil millones de dólares.

El periodista Miguel Jiménez, del diario El País, señaló que JP Morgan, uno de los bancos más importantes de los Estados Unidos, tiene una deuda de dos mil 900 millones de dólares para cubrir su rescate. Casos igual de preocupantes para las entidades son los de Wells Fargo, que deberá cubrir dos mil 100 millones; Bank of America con mil 900 millones; y Citi, aún dueño de Banamex, con mil 700 millones de dólares.

En el caso de JP Morgan, a pesar de contar la mayor factura, pudo mantenerse a flote gracias a la adquisición de First Republic, uno de los bancos afectados por la crisis de marzo de 2023. JP Morgan Chase reportó este año con un beneficio neto de 49 mil 552 millones de dólares, equivalente a un incremento del 31.5 por ciento en su tasa anual. A pesar de ello, su último cuatrimestre flaqueó: se contrajo 15.5 por ciento.

El banco anunció este viernes sus cifras correspondientes al año pasado, las cuales reflejan el impacto de las subidas de los tipos de interés, con un crecimiento del 33.8 por ciento de los ingresos por intereses netos hasta los 89 mil 267 millones de dólares. Después, los ingresos ajenos a los intereses avanzaron un 11.1 por ciento y alcanzaron los 68 mil 837 millones de dólares.

En total, los ingresos netos del banco estadounidense sumaron 158 mil 104 millones de dólares, un 22.9 por ciento por encima de la cifra de negocio contabilizada en 2022.

“El 2023 fue un buen ejemplo del poder de nuestra filosofía de inversión y fortaleza, así como del valor de estar ahí para los clientes, como siempre lo estamos, tanto en los buenos como en los malos momentos”, ha valorado Jamie Dimon, presidente y consejero delegado de la entidad, quien ha destacado que JPMorgan Chase cuenta con una capacidad total de absorción de pérdidas de 514 mil millones de dólares y 1.4 billones de dólares en efectivo e inversiones.

🏦JP Morgan tuvo ingresos ajustados por 39,9 millones de dólares, pese a tener un descenso de 1,83% desde el trimestre anterior. Cerró 2023 con ingresos por 162,366 millones, 22,75% mas que 2022.

Su resultado neto fue de 9,307 millones de U$D, 29,23% menor al trimestre pasado. pic.twitter.com/avyYZdlBOK— Valen📈 (@valeneconomy_) January 12, 2024

En cuanto a los gastos en los que se incurrieron, los que no dependen de los intereses se quedaron en los 87 mil 172 millones de dólares y los asociados a ellos fueron de 12 mil 060 millones de dólares. Estas cifras fueron un 14.5 por ciento y un 42 por ciento superiores en comparativa interanual.

Por otra parte, Dimon ha asegurado que las recientes propuestas normativas y legislativas, incluidos los criterios de Basilea III, “podrían causar graves perjuicios a los consumidores, las empresas y los mercados”, por lo que ha pedido a los reguladores los “ajustes necesarios” para promover un “sistema financiero sólido”.

Ya solo en el cuarto trimestre, el banco obtuvo un beneficio de nueve 307 millones de dólares, un 15.5 por ciento menos que un año antes, mientras que la cifra de negocio neta creció un 11.7 por ciento, hasta los 38 mil 574 millones de dólares.

La entidad ha precisado que sus cuentas del trimestre reflejan un beneficio neto atribuible a First Republic Bank de 647 millones de dólares. Asimismo, la partida destinada a provisionar el riesgo de crédito aumentó un 20.7 por ciento, hasta los dos mil 762 millones de dólares.

En marzo del año pasado, dos bancos que sirven a la industria tecnológica colapsaron debido a retiros masivos. Las agencias del Gobierno tomaron medidas de emergencia para apuntalar al sistema bancario y el Presidente demócrata se comprometió con que los ahorros de su ciudadanía estarían a salvo.

Pero ese golpe de suerte no fue igual para Bank of America, el cual reportó un cierre de 24 mil 866 millones de dólares en 2023, esto a comparación de los 26 mil 015 millones del ejercicio anterior, equivaliendo a un descenso del 4.4 por ciento.

La factura que debe de cumplir para su rescate se añade a la decaída de los ingresos como creador de mercado y un aumento de las provisiones por morosidad, según lo explicó el propio banco.

Wells Fargo, tuvo un aumento del 40 por ciento, hasta por 19 mil 142 millones de dólares. Dicho beneficio fue gracias a la estirada de los ingresos por intereses, que pasaron de 44 mil 950 a 52 mil 375 millones de dólares.

“Aunque la mejora de nuestros resultados en 2023 se benefició del económico y la subida de los tipos de interés, nuestra continua atención a la eficiencia y la fuerte disciplina crediticia también contribuyeron de forma importante”, comentó Charlie Scharf, consejero delegado de Wells Fargo.

Para el caso de Citi, declaró pérdidas de mil 839 millones durante el cuarto trimestre del año pasado, esto contra el beneficio que obtuvo por dos mil 513 millones de dólares durante el mismo periodo del 2022. “Muy decepcionante”: esas fueron las conclusiones de Jane Fraser, consejera delegada del banco.

Durante tres días, el Gobierno de EU intervino a dos instituciones financieras luego de un retiro masivo de depósitos en el Silicon Valley Bank, basado en Santa Clara, California. Fue el colapso bancario más grande de Estados Unidos desde el de Washington Mutual en 2008.

El Silicon Valley Bank ya había sido afectado por las dificultades que han enfrentado las compañías tecnológicas en meses recientes y por la estrategia de la Reserva Federal de aumentar agresivamente las tasas de interés para combatir la inflación.

El banco poseía miles de millones de dólares en bonos del Tesoro y otros títulos, lo cual es común entre los bancos ya que son una inversión segura. Sin embargo, el valor de bonos previamente emitidos ha estado empezando a bajar porque pagan menos intereses comparados con los más recientes, que se vendieron cuando el banco central estadounidense ya había aumentado las tasas.

El Presidente Joe Biden aseguró que los sistemas bancarios están a salvo, aunque los mercados se pusieron nerviosos, un comportamiento que generará turbulencia en la moneda mexicana durante una o dos semanas, de acuerdo con académicos y voces como el subgobernador del Banco de México (Banxico) Jonathan Heath y el exsecretario de Hacienda Carlos Urzúa.

Los reguladores bancarios cerraron Silicon Valley Bank, con sede en California, luego del retiro de miles de millones de dólares de la institución ante el rumor de que no tenía suficiente dinero. También quebraron Signature Bank, con sede en Nueva York, y Silvergate Capital, que financiaban criptomonedas. Pero se intervino rápidamente para no contagiar a más bancos

El Departamento del Tesoro y la Reserva Federal enfatizaron que todos los depositantes (no inversionistas) de Silicon Valley Bank estarían protegidos y podrán acceder a su dinero. La Secretaria del Tesoro Janet Yellen aseveró que la situación es muy distinta a la crisis financiera de hace 15 años, cuando el Gobierno tuvo que salvar a muchos blancos inyectándoles liquidez. “No volveremos a hacer eso”, declaró.

— Con información de AP, EuropaPress y Dulce Olvera